這一年,我國能源行業問題也不斷暴露:油氣對外依存度進一步提升;電力改革在不斷推進,但是諸如區域煤電大重組等與改革相悖的事件偶有發生;新能源補貼壓力不斷提升,并網消納壓力進一步凸顯;持續多年保持增長的電網投資開始步入下降通道;風電雖然出現搶裝潮,但是并網裝機卻低于預期;國內光伏裝機直接腰斬,產品價格持續下降;尚在襁褓中的儲能行業遭遇了最冷的寒冬;氫能雖然發展勢頭較猛,但是政策加持離預期距離較遠……

如果總結2019年我國能源行業特點,可以用三個字來形容——都挺好。

這句“都挺好”其實包含了多重含義,既有2019年中國能源行業取得的成長與進步,也有背后掩藏的辛酸和無奈,其中滋味,如人飲水,從業者自知。

正如,那部引發全民關注與議論的年度熱劇《都挺好》一樣。當家庭、親情、愛情里的“滿地雞毛”撕破了中國式家庭表面和和睦睦的“遮羞布”時,暴露出的真實生活,令人既愛又恨。

那么,2019年“都挺好”的我國能源行業到底好不好呢?其背后又有哪些辛酸?

01 煤炭

2019煤炭關鍵詞:萬象更新

從2015年開始,伴隨著供給側改革的推進,煤炭行業打了一場硬仗。

通過近4年的努力,煤炭供給側結構性改革取得了顯著成效。2019年,組織實施年產30萬噸以下煤礦分類處置,關閉退出落后煤礦450處以上。淘汰關停2000萬千瓦煤電機組,超額完成去產能任務目標。

同時,煤炭結構走向更優。通過持續推進煤炭優質產能釋放,年產120萬噸及以上煤礦產能達到總產能的四分之三,進一步向資源富集地區集中。

由于產能過剩需求受壓制,近幾年來,煤炭價格遭遇了生命中不可承受之重,出現了階梯式的下跌。盡管如此,當前煤價仍然處于高位。

從2019年的價格走勢看,第三季度價格低廉的進口煤大量進入國內市場,下游用戶壓價采購,煤價出現了3次3元/噸-6元/噸的反彈。但是煤炭市場運行的總體趨勢依舊下跌,煤炭價格從7月初的614元/噸跌至10月初的587元/噸。此后,煤炭市場價格保持相對穩定。

長期以來,我國煤炭區域結構性矛盾較為突出,此前“西煤東輸”是我國煤炭的主要運輸方式。2019年9月28日,全球最長的重載鐵路——浩吉鐵路迎來通車,填補了我國“北煤南運”專線的空白,在一定程度上“熨平了”煤炭因資源稟賦差異帶來的各種區域性結構問題。

在此背景下,煤炭行業的新業態也在同步加快發展。全行業形成了煤炭、電力、煤化工、建材、電子商務、金融服務等多元化產業發展格局。

而今,新能源發電取代煤電的時代已拉開帷幕,火電春風得意、一馬當先的時代已經一去不返。對于煤電企業來說,生存已經面臨較大的系統性風險,這需要引起高度警惕并予以防范和化解。

不可否認的是,我國的資源稟賦決定了煤電主導地位短時間不會改變。隨著煤價向合理區間回歸,2020年的煤炭行業運輸格局和競爭格局將持續調整優化,并且將加快由“要素驅動”向“創新驅動”的轉變。

2019油氣關鍵詞:穩中有升

無論從哪個維度上看,對于油氣行業而言,這是具有里程碑意義的一年。

2019年,油氣行業改革亮點多、成就顯著:油氣勘探放寬外資準入、“增儲上產”迎來開門紅、國家管網公司靴子落地、成品油市場準入門檻再降、進一步放開外資加油站、支持和鼓勵民企參與成品油出口、世界最長天然氣輸氣管道——中俄東線天然氣管道投產通氣……

然而,國內石油和天然氣對外依存度居高不下,繼續占據世界原油和天然氣進口國的榜首。

2019年前三季度中國原油進口量為36904萬噸,同比增長9.7%,石油對外依存度繼續上升,預計會超過71%。上半年,全國天然氣表觀消費量為1495億立方米,比2018年同期增長12%,不過受到中美貿易摩擦升級、“煤改氣”政策改向等因素影響,增速較前兩年有所放緩,預計天然氣對外依存度約為46%。構建全面開放條件下的油氣安全保障體系,提升國際油氣市場話語權已成為當務之急。

為此,國家能源局制定了針對油氣行業增儲上產的“七年行動計劃”,2019年作為開局年,取得了顯著的成效。據統計,國內石油和天然氣新增探明儲量分別達到12億噸、1.4萬億立方米,同比增長25%和68%。今年前三季度,原油產量達到1.43億噸,扭轉了2016年以來的持續下滑態勢;天然氣產量(不含煤制氣)達到1277億方,連續3年增產超100億方,頁巖氣、煤層氣、煤制氣全面增產。但必須要認識到中國油氣稟賦有限,只能從根源上去解決能源供需問題。

眾所周知,油氣上游資源易采的時代早已結束,這些成績的背后是大幅攀升的資本開支為了促進。企業間良性競爭,提升勘探開發效率、節約開采成本,今年6月,國家發改委、商務部發布了《外商投資準入特別管理措施(負面清單)(2019年版)》,取消了石油天然氣勘探開發限于合資、合作的限制。這意味著油氣上游產業壟斷壁壘進一步破除,外商石油企業可獨立在中國投資油氣田勘探開發。至此,中國油氣行業完成了涵蓋上中下游的市場改革,實現了油氣行業的全部開放。

國家管網公司的成立是年末油氣體制改革的壓軸大戲,有利于推進資源共建共享、減少重復投資和同質化競爭,更重要的是為民資、外資企業參與油氣行業的上下游提供了機遇。不過自它伊始便面臨諸多挑戰,考驗著國家推進油氣體制改革的決心和智慧。

此外,隨著外資和民企的加入,原本已經產能過剩的下游煉化產業、飽和的終端市場或將面臨更加殘酷的廝殺。不過對于消費者而言或許能得到更好的服務和更低的價格。

改革將如何推進?重重挑戰將如何化解?我們且看2020!

2019電力關鍵詞:高質量發展

作為電力超級大國,我國總發電裝機及火電、水電、風電、太陽能發電裝機規模均居世界首位。2019年,隨著能源轉型的步伐加快和電力體制改革的深入推進,我國電力系統正在從“高速度”發展向“高質量”發展邁進,火電發電裝機增速放緩,可再生能源裝機占比不斷提高,完成規模化開發的水電發展趨于平緩,即將迎來平價的風電、光伏蓄勢待發,穩步重啟的核電有望再次煥發新春。

受能源轉型和環境壓力影響,火電行業持續承壓。特別是煤電行業,由于產能過剩,經營壓力增加,總是與“一元轉讓”“生存困難”“破產重組”等名詞相關。今年10月,國家發改委發布《關于深化燃煤發電上網電價形成機制改革的指導意見》,取消煤電價格聯動機制,改為“基準價+上下浮動”的市場化價格機制,煤電行業將面臨更為復雜的市場環境。

截至2019年11月底,我國火電裝機11.8億千瓦,其中,燃煤發電10.3億千瓦、燃氣發電8928萬千瓦。國家能源局數據顯示,1-11月火電新增裝機容量為3418萬千瓦(燃煤2420萬千瓦、燃氣580萬千瓦),同比增加401萬千瓦。中電聯數據顯示,1-11月火電發電量為46522億千瓦時,同比增長1.6%,增速比上年同期降低4.6%。火電工程投資為529億元,同比下降21.4%。

我國水電資源開發經過幾十年高速發展后,已趨于平緩。當前水電行業正處于向高質量發展的轉型階段。截至2019年11月底,我國水電裝機3.1億千瓦,居世界首位。

國家能源局數據顯示,1-11月水電新增裝機容量為338萬千瓦,同比降低375萬千瓦。中電聯數據顯示,1-11月全國規模以上電廠水電發電量10826億千瓦時,同比增長5.4%,增速比上年同期提高1.0%。全國水電發電量前三位的省份為四川(2881億千瓦時)、云南(2500億千瓦時)和湖北(1257億千瓦時),其合計水電發電量占全國水電發電量的61.3%。1-11月水電工程投資為672億元,同比上升18.1%。

受2019年5月的風電上網電價政策調整影響,整個風電行業開啟了一輪熱火朝天的“搶裝潮”,造成了今年風電投資大幅增長。而搶裝造成了整個產業鏈全面吃緊,受限于風機部件短缺、施工進度等影響,大量已核準項目或將難以按期并網。預計補貼全面取消后,行業將回歸理性。

截至2019年11月底,并網風電2.0億千瓦,居世界首位。國家能源局數據顯示,1-11月風電新增裝機容量為1646萬千瓦,同比降低74萬千瓦。中電聯數據顯示,1-11月全國6000千瓦及以上風電廠發電量3638億千瓦時,同比增長11.3%,增速比上年同期下降8.5%。風電工程投資為892億元,同比增長84.8%。

2018年5月份出臺的光伏補貼新政讓2019年太陽能發電新增裝機出現“斷崖式”下跌。中電聯數據顯示,1-11月份,全國新增太陽能發電裝機1796萬千瓦,比上年同期少投產2026萬千瓦。

然而得益于我國光伏制造企業在海外的出色成績,讓2019年光伏制造端出現逆勢增長。截至2019年11月底,我國并網太陽能發電1.4億千瓦,居世界首位。1-11月全國太陽能發電設備平均利用小時1204小時,比上年同期增加57小時。

2019年初,我國核電實現重啟,過去三年“零核準”的日子宣告結束。2019年共投產海陽核電2號、臺山核電2號、陽江核電6號三臺機組。截至2019年11月底,我國在運核電機組47臺,裝機4874萬千瓦,位居全球第三。國家能源局數據顯示,1-11月核電新增裝機容量為409萬千瓦,同比降低188萬千瓦。中電聯數據顯示,1-11月份,全國核電發電量3151億千瓦時,同比增長18.8%,增速比上年同期提高2.0%。核電工程投資為265億元,同比降低29.8%。

04 電網

2019電網關鍵詞:轉型

2019年是電網企業真正全面發力“互聯網化”的轉型之年。

年初之際,國家電網公司印發2019年1號文件,這份定義為“新時代改革再出發”的文件,不僅向外界釋放了電網明確的戰略轉型信號,也對“能源互聯網”有了初步論述,并且貫穿整個2019年度的“泛在電力物聯網”概念亦首次出現。

顯然,頂層設計如此迫切,是電網企業后續一系列動作的基礎。并且電網企業的數字化轉型不止在于國家電網,南方電網也在積極部署。

上半年,國家電網成立了國網互聯網部和國網大數據中心,分別統籌泛在電力物聯網的頂層規劃和數據治理及資產管理工作;南方電網則成立了數字化部,作為數字化轉型戰略的牽頭部門。

實際上,兩大電網在全面發力“互聯網化”的同時也在進一步嚴控投資,并于近期雙雙踩下投資“急剎車”。

12月初,國家電網下發《關于進一步嚴格控制電網投資的通知》,提出了“三嚴禁、二不得、二不再”的投資建設思路;南方電網印發的《優化投資和成本管控措施(2019年版)》也指出,要強化電網投資全過程管控及投入產出機制建設。

雖然兩大電網同時下發嚴控投資令,意味傳統電網大投資時代的結束,但值得注意的是,自去年9月份國家重啟12條特高壓工程審批以來,已經累計核準了6條線路,在未來兩三年時間內,已經核準和即將核準的特高壓工程,對于眾多特高壓設備廠商而言,依然是一塊巨大的蛋糕。

總而言之,隨著能源互聯網、平臺化、生態圈等成為高頻詞,伴隨其中的仍舊少不了新舊思維切換、跨越部門慣性方法的碰撞與角力。電網企業在面對這場進行時的科技革命時,無論是商業模式的探尋,還是技術工具的更迭,甚至是政策短板的逐漸補齊,都需要足夠的耐心和時間。

2019儲能關鍵詞:艱難前行

相比于2017年的政策力推和2018年的電網側大爆發,2019年的儲能產業盡顯沉悶與疲態。

根據CNESA(中關村儲能產業技術聯盟)統計數據,截至2019年9月底,中國上半年新增投運電化學儲能項目裝機規模為116.9MW,同比下降4.2%,三季度新增規模78.2MW,同比下降59.6%。雖然第四季度數據尚未出爐,但增速放緩已是大概率事件。

其實,2019年儲能市場的急轉直下令所有從業者始料未及。畢竟年初之際,江蘇二期電網側儲能項目順利啟動,浙江、湖南等省的規劃、招標也進行得轟轟烈烈。

導致這種“高開低走”態勢的最大因素源于國家發改委5月底正式印發的《輸配電定價成本監審辦法》中明確電儲能設施不得計入輸配電價,影響了電網企業投資儲能的積極性。

并且政策對于投資的影響往往是立竿見影的,國家電網公司先是在今年上半年工作會上明確電網側大規模儲能建設暫緩,后又于11月22日正式發布《關于進一步嚴格控制電網投資的通知》,再次強調了不得以投資、租賃或合同能源管理等方式開展電網側電化學儲能設施建設。

雪上加霜的是,儲能在各個應用領域都不太樂觀。在輔助服務調頻側,市場容量已接近飽和;在用戶側,連續兩輪一般工商業電價大幅下降20%,導致峰谷價差套利空間進一步縮小,商業機會同樣難尋;在“新能源+儲能”方面,其結果也與預期大相徑庭。

而在這種大背景下,資本市場的表現更加慘淡。通過能見調研發現,今年儲能企業業績普遍大幅下滑,部分企業業績甚至出現斷崖式下跌。

當然,不可否認的是,儲能作為新興行業,其崛起之路充滿艱難和曲折也是符合事物發展規律的,中國儲能市場的規模短期可能會縮小,但行業的發展方向不會改變,風口也依然還在。

06 風電

2019風電關鍵詞:搶裝

從2018年開始,風電行業大景氣周期開啟,復蘇趨勢明顯。進入2019年之后,風電行業復蘇趨勢持續加速,風機價格呈現回暖跡象。

直到2019年5月24日,國家發改委發布《關于完善風電上網電價政策的通知》,政策規定自2021年1月1日開始,新核準的陸上風電項目全面實現平價上網,國家不再補貼。而對于2021年1月1日之前核準的項目,要想拿到國家補貼,也規定了嚴格時間。

5月24日的風電平價上網的時間表一出,為了最后的補貼,風電迎來了搶裝潮。在政策和市場雙重刺激下,低迷已久的風機價格一路上漲,如今甚至高達4500元/千瓦,風機價格直接重回了2010年。

搶裝造成了整個風電產業鏈,各制造環節供需都很吃緊。絕大多數一二線整機制造商無空閑產能,并對已簽低價合同進行梳理。軸承、塔筒、葉片、鑄件等零部件企業也排產較滿、供不應求。

這造成了整個產業鏈盈利能力大幅增強,包括預付款項、應付賬款與票據、預收賬款與經營性采購均有不同程度的大幅增長。

受限于風機部件短缺、施工進度等影響,大量已核準項目或將難以按期并網。預計補貼全面取消后,行業將回歸理性。

2019光伏關鍵詞:慘淡經營

經歷了2018年的跌宕起伏后,2019年光伏行業的前進之路變得愈發艱難。

在去年的嚴峻形勢下,光伏行業新增裝機仍達到了44GW。照此趨勢,業內原本預計2019年的新增裝機應該在45GW-50GW左右。

但是,希望越大,失望越大。7月11日,國家能源局正式公布了2019年光伏發電項目國家補貼競價結果,統計今年指標僅有37.57GW。而在實際新增裝機中,2019年前三季度國內新增裝機僅僅16GW,同比大幅下降54%。

由此可見,2019年國內光伏市場的慘淡經營已成定局。

與新增裝機跌入低谷形成鮮明反差的是,2019年的光伏產業鏈制造端卻出現了逆勢增長。與此同時,一線制造企業海外銷售產品數量大增,國外光伏市場成為了光伏企業重要的發展方向。

最受關注的競價與平價項目在今年也大范圍拉開了市場化序幕。總體而言,項目規模超預期,并網數量卻不盡如人意。

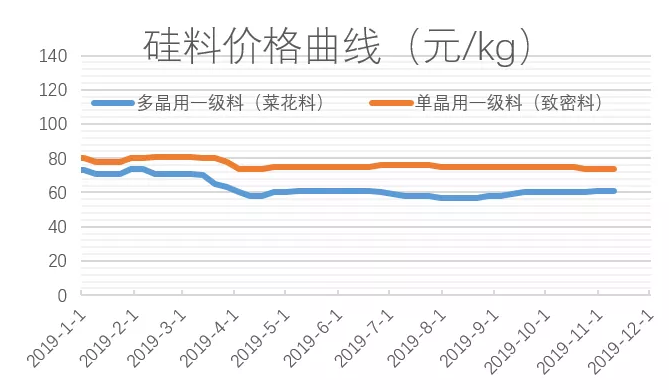

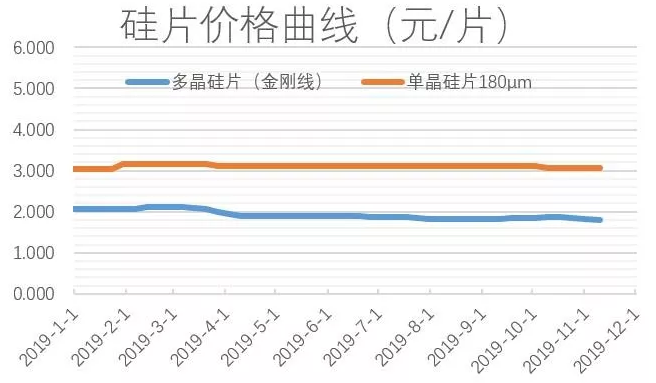

在產業鏈端,盡管目前技術成本下降的空間已經不大,但今年的單晶PERC組件價格仍然下降了20%左右。實際上,除了單晶硅片價格巋然不動,其他的產業環節一直在“跌跌不休”。

今年的光伏產業,高效產品產能增加,頭部企業仍然在進一步拓展,行業集中度不斷提升,加上國企的強勢進入,光伏產業結構出現了“質”的改變。

2019即將翻篇,2020是國家“十三五“計劃的最后一年,也將是光伏行業能否觸底上揚的關鍵一年。

值得期待的是,今年結轉到2020年的項目規模指標在36.64GW以上,保守預期會有18.3GW落地,明年新增裝機或有望重回40GW。海外市場在爆發之后也將趨于平穩,而隨著平價項目范圍的擴大,光伏產業將打開無補貼自發性需求的萬億增長空間。

2019氫能關鍵詞:蓄勢待發

當了多年“小透明”的氫能終于在2019年迎來了首次“show time”。

數據顯示,僅2019年1-7月,我國氫燃料電池裝機量就達45876.9kW,同比大增642.6%,表現十分搶眼。

同時,我國加氫站建設也有較大增幅。截至目前,全國在建、已建的加氫站共120多座,其中有49座已經建成,投入運營的加氫站有41座。

對于氫能如此亮眼表現,政策的扶持功不可沒。據統計,今年至少有36個地區(省市級)出臺了扶持氫能和燃料電池產業的相關政策,為氫能的可持續發展奠定了基礎。

而真正拉開“氫能熱”序幕的則是今年兩會期間“推動加氫設施建設”被寫入《政府工作報告》中。隨后,央企、民企、外企紛紛涌入。截至目前,主板、中小板、創業板涉足燃料電池領域布局的上市公司共約64家。新成立的相關企業也如雨后春筍。

值得注意的是,熱鬧的背后,挑戰同樣不容忽視。相較于日韓等國,中國在氫能的投入還是太小,一度基本荒蕪一片。中國在儲氫系統、電解水制氫技術、電極膜等核心技術上有明顯短板。這也是相較于二級市場“逢氫必火”,而一級市場如此謹慎的原因。

此外,補貼政策是大家關注的焦點,那本據說已經擬好的國補方案并未如期而至。想必國家已吸取光伏和電動汽車的經驗,未來更有可能以“獎勵”代替“補貼”,且重點關注核心技術。雖然沒有等來國補,但是各地在加氫站、氫燃料巴士上給予了不少地方性的支持。

總而言之,2019年氫能的蓄勢待發風險仍較大,核心技術掌握不夠,價格偏高。但同時,新的技術不斷問世,市場體系也日益完善。我們期待在即將到來的2020年,能夠等來國家層面的戰略規劃,利用好豐富的氫源和廣闊的市場這兩大優勢,踏實鉆研,讓氫能在未來的清潔能源時代大放異彩。

原標題:2019年,能源行業“都挺好”!